|

| La inflación subyacente sube al 6,9% en España. Fuente: INE |

Este blog nace con la finalidad de analizar la actualidad económica y de los mercados. Una realidad compleja que pretende explicarse objetivamente a través de la brevedad y con datos de fuentes fiables.

sábado, 31 de diciembre de 2022

La inflación subyacente sube al 6,9% en dic/22 mostrando el contagio inflacionista en la economía española

domingo, 18 de diciembre de 2022

La Fed espera poder evitar la recesión y limitar las subidas de tipos en 2023

Esta semana la Fed subía 50bps los tipos de interés colocándolos entre el 4,25-4,50%, se mantendrá vigilante para contener los precios* que actualmente están bajando pero aún se sitúan en el 7,1% en oct/22 mientras el mercado de trabajo se mantiene fuerte**.

Como la política monetaria tiene efectos en un plazo de 6-12 meses, esperan que en 2023 que continúen las bajadas de los precios con la inflación en el entorno del 3%, mientras la subyacente*** permanece fuerte en el 3,5%. En su escenario la FOMC evita la recesión pero tendríamos un crecimiento muy bajo de entre el 0,4%-1%, mientras en 2022 sería del 0,5%.

Los miembros del FOMC proyectan que los tipos de interés se situarían en el el entorno del 5-5,5% a finales del año 2023, antes de comenzar a bajarlos en 2024. Aunque realizarán una nueva evaluación**** en feb/23, tienen la confianza suficiente de que podrán reducir las subidas de tipos.

Esta semana la prima de riesgo española a 10 años se situaba en los 109bps (+7bps) con el bono a 10 años en el 3,23% (+0,29), el italiano en el 4,28% (+0,34), el alemán en el 2,14% (+0,22) y el de USA en el 3,48% (-0,10).

El Euribor a 12 meses asciende al 2,993% (+0,138), mientras el IBEX cae a los 8.112 puntos (+177), el DAX a los 13.893 (-477) y el Dow Jones en los 32.920 (-556).

El euro plano en los 1,0586 dólares americanos, el Brent subiendo 3 USD a los 79,26 USD el barril, bajadas de 6 USD en el oro a los 1803 USD la onza troy y el BitCoin cotizando en los 16.769 USD (-487).

¡Suerte y feliz semana!

*Al 2% fijado en su objetivo

**En el 4,6% en 2023 desde el 3,7% en 2022

**Sin energía ni productos alimenticios no elaborados

****Tras moverse muy rápido subiendo los tipos, esperan poder hacerlo más despacio dependiendo de los datos

domingo, 11 de diciembre de 2022

El ECB ataca al Bitcoin y criptodivisas catalogándolos como meras "apuestas"

|

| El ECB mantiene 3.435B de EUR de compras de deuda en su balance. Fuente: ECB |

**Central Bank Digital Currencies

domingo, 4 de diciembre de 2022

La Fed y el ECB dispuestos a reducir el ritmo de sus subidas de tipos de 75bp a 50bps

Esta semana Powell aseguraba que ya notan los efectos de las subidas de tipos, en una reducción de los costes de bienes y casas*, haciendo posible una reducción del ritmo de las subidas, que de concretarse en +50bps el próximo meeting de la Fed del 13-14 de diciembre colocaría los tipos en US en el 4,25%-4,50% (+425bps en el año 2022).

En la misma línea pero con un escenario mucho más radicalizado en términos inflacionistas** se expresaba Lagarde en el Parlamento europeo, si se concreta una nueva subida de 50bps el próximo 15 de diciembre el ECB habría subido los tipos +250bps en 2022 llevándolos al 2%.

|

| Alta demanda de tipos fijos. Fuente: The Telegraph |

El aparente efecto del aumento del coste de la vida en la demanda, las restricciones de oferta y las subidas del coste del dinero empieza a tener efecto sobre la demanda, reduciendo el consumo y reduciendo las subidas de precios; habilitando que los bancos centrales aflojen el ritmo de sus subidas.

La prima de riesgo española a 10 años sube hasta los 100bps (+4bps) colocando la rentabilidad del bono español al mismo plazo en el 2,85% (-0,08), con el italiano en el 3,75% (-0,09), el alemán en el 1,85% (-0,12) y el de USA en 3,49% (-0,19).

El Euribor a 12 meses baja a 2,811% (-0,049), el IBEX se sitúa en los 8382 puntos (-24), el DAX en los 14.529 (-12) y el Dow Jones en 34.429 (+82).

El euro sube esta semana otra figura a 1,0540 USD, el brent sube también 1,5 USD a los 85,42 USD el barril, el oro al alza +56 USD a 1.811 USD la onza troy y el BitCoin sube a 16.998 (+456).

¡Suerte y feliz semana!

domingo, 27 de noviembre de 2022

El IMF recomienda aumentar la capacidad fiscal en España ante los gastos futuros del estado

El IMF alaba la reducción del déficit fiscal en 2022, debido a los fuertes ingresos que superan a los costes de las medidas adoptadas en España; sin embargo, al considerar estos ingresos temporales, por el aumento del coste de la vida y dados los gastos futuros del estado; recomienda aumentar la capacidad fiscal en España*.

Destacando:

|

| Se prevén subidas de impuestos. |

La prima de riesgo española a 10 años se situaba en los 96bps (-5bps) con la rentabilidad del bono español a 10 años en el 2,93% (-0,07), el italiano en el 3,84% (-0,04), el alemán en el 1,97% (-0,04) y el de USA en 3,68% (-0,15).

Nuevas subidas en el Euribor a 12 meses hasta el 2,86% (+0,023), el IBEX al alza en los 8416 (+289), el DAX a los 14.541 (+110) y el Dow Jones en 34.347 (+602).

El euro plano se mantiene en 1,0402 USD, el Brent cedía 4 USD a los 83,91 USD por barril, el oro +3 USD a 1.755 USD la onza troy y el BitCoin con leves caidas a los 16.542 USD (-142).

¡Suerte y feliz semana!

*La materialización de subidas de pensiones, mantenimiento de medidas de alivio energético en 2023 y las subidas de los tipos de interés sobre la deuda

**Vg. la reducción de 20 céntimos de la gasolina

domingo, 20 de noviembre de 2022

Las expectativas empresariales en España en mínimos de 13 años según S&P

Entre las noticias positivas la mejora de la inflación en España al 7,3% en oct/22 (vs. 8,9% en nov/22) propiciada por los menores precios del gas y la electricidad, y, con toda probabilidad, por la contracción de la demanda (en el 3Q el crecimiento se ralentizaba al 0,2%, trimestral).

El deterioro de la capacidad de compra de los consumidores, la incertidumbre política y probable recesión empujan a las empresas a augurar una reducción de la creación de empleo, en las inversiones, y en la actividad económica según la encuesta de S&P.

|

| Fortaleza de los consumidores. Fuente: Hedgeye |

Este índice de expectativas de negocio registraba su primer valor negativo en 13 años hasta el -1%.

La prima de riesgo española a 10 años se situaba en los 101bps (-2bps), colocando la rentabilidad del bono español al mismo plazo en el 3% (-0,18), con el italiano en el 3,88% (-0,31), el alemán en el 2,01% (-0,14) y el de USA en 3,83% (+0,02).

El Euribor a 12 meses se situaba en el 2,837% (+0,026), el IBEX en los 8.127 (+29), el DAX en los 14.431 (+207) y el Dow Jones a los 33.745 (-2).

El Euro plano en los 1,0324 USD, el Brent cedía hasta 8 USD esta semana al cambiarse por 87,74 USD el barril, el oro cede 22 USD a los 1.752 USD la onza troy y el BitCoin sube ligeramente a los 16.684 (+165).

¡Saludos y feliz semana!

domingo, 13 de noviembre de 2022

El alto riesgo de contagio tras la quiebra de FTT podría llevar a nuevos mínimos al BitCoin

Este viernes conocimos, tras semanas de sospechas*, la quiebra del exchange** FTT, uno de los más importantes del mundo, debido a una serie de préstamos concedidos (con fondos depositados por los clientes) por hasta 10B de USD a Alameda Research*** (cuyas actividades de inversión habrían perdido hasta 2B de ese importe).

|

| Sam Bankman en Bahamas, ex-CEO de FTT. Fuente: CNBC |

Cuando los clientes acuden a retirar sus token de forma masiva ante los rumores**** (a pesar de las altas rentabilidades ofrecidas por FTT), se materializa que la mezcla de inversiones arriesgadas, pocas reservas mantenidas y el mercado bajista; imposibilitan que el exchange FTT pueda cumplir sus compromisos y paraliza las retiradas de fondos.

Ahora el riesgo de contagio es muy elevado, ya que otros participantes como: Blockfi, Crypto.com o Huobi, podrían estar en problemas muy similares, exacerbados ahora por las fuertes caídas en los precios de los tokens que ha sido entre un 20%-25%.

Algo básico, que se está demostrando esencial, en el mundo crypto es no dejar los fondos en los exchanges, tenerlos en tu propia cuenta sobre la red blockchain: algo que BitCoin, Polkadot... recalcan: "Not your keys not your BitCoin" en alusión a las claves de acceso formadas por palabras.

La prima de riesgo española a 10 años baja esta semana en los 103bps (-2bps) con la rentabilidad del bono español a 10 años en el 3,18% (-0,16), el italiano en el 4,19% (-0,26), el alemán en el 2,15% (-0,14) y el de USA en 3,81% (-0,35).

El Euribor a 12 meses se situaba en el 2,811% (+0,02), con el IBEX en el 8.098 (+156), el DAX a los 14.224 (+765) y el Dow Jones en los 33.747 (+1.345).

El euro se aprecia, tras el buen dato CPI de USA, a 1,035 USD, el brent cae 3 USD a los 95,78 USD el barril, el oro sube 91 USD a los 1774,20 USD la onza troy y el BitCoin cae a los 16.519 USD (-4.757 USD).

¡Suerte y feliz semana!

*Materializada el 8 d noviembre con la pérdida del 90% del valor del token de FTT llamado FTX

**Intermediario financiero al que se le envían divisas para cambiar por tokens.

***Empresa de la cual es propietario el CEO de FTT Sam Bankman

****Por los tweets del CEO de Binance

domingo, 6 de noviembre de 2022

Usar el Euribor a 3 meses en vez del Euribor a 12 meses abarataría hasta 108,23 EUR/mes una hipoteca media de 200.000 EUR a 30 años

Durante estos meses, me han llegado bastantes preguntas sobre los tipos variables o fijos y mi reflexión actual es la siguiente, aunque la inflación sigue elevada (10,7% en la eurozona) y suben los tipos de interés, con la economía en el vértice de una recesión (3Q crecimiento 0,2% en la eurozona), ¿es posible que se revierta la situación y de tomar ahora tipos fijos nos estemos comprometiendo en lo alto de la curva de tipos de interés?

|

| Lagarde en fase de subida de tipos de depósito al 1,5%. Fuente: RTVE |

Sin embargo en la parte de los tipos variables, hace un par de semanas hablaba con un colega de los Euribor, y es que aparte de formar parte del precio que pagamos (por ejemplo. Euribor a 12 meses +0,80%, o el margen que sea), el plazo del Euribor (a 12 meses o a 6 meses...) también determina cuándo se vuelve a revisar el Euribor.

Por ello fíjense en el siguiente ejercicio, donde calculamos las cuotas para una hipoteca de 200.000 EUR a 30 años, solo con los distintos Euribor a plazo:

Euribor a 1 mes: 1,395% - 680,21 EUR/mes

Euribor a 3 meses: 1,734% - 712,92 EUR/mes

Euribor a 6 meses: 2,278% - 767,35 EUR/mes

Euribor a 12 meses: 2,794% - 821,15 EUR/mes

(Euribor a 4 de noviembre de 2022. Fuente: Euribor-rates)

Algunas entidades ignoran ese plazo y utilizan el Euribor a 12 meses (el más caro) en la hipoteca pero lo revisan, en vez de cada 12 meses, cada 6 meses, manifiestamente injusto con el consumidor.

La prima de riesgo española a 10 años se situaba este mes en los 105bps (+1bps) con la rentabilidad del bono español al mismo plazo en el 3,34% (+0,21), el italiano en el 4,45% (+0,19), el alemán en 2,29% (+0,20) y el de USA en el 4,16% (+0,15).

Nuevos máximos del Euribor a 12 meses hasta el 2,794% (+0,23), con el IBEX en los 7.942 (+26), el DAX en 13.459 (+216) y el Dow Jones en 32.403 (-458).

El euro en tablas respecto a la semana anterior en 0,9958 USD mientras el brent sube +4,7 USD a los 98,75 USD el barril, el oro al alza +37 USD a los 1.685 USD por onza troy y el BitCoin con subidas semanales a 21.276 (+570 USD).

¡Suerte y feliz semana!

domingo, 30 de octubre de 2022

La eurozona se encamina a la recesión en el 1er trimestre de 2023 según Markit

Este lunes conocíamos una nueva bajada a 47,1 en oct/22 del PMI Compuesto de la eurozona, a mínimos de 23 meses, reflejando que la eurozona se estaría adentrando en la desaceleración más pronunciada desde abril/13*.

|

| El PMI compuesto implicaría un -0,2% en el PIB de Oct/22. Fuente: Markit |

Dado el deterioro de la demanda y la creciente disminución de la actividad, compatible con una caída del PIB del -0,2% en Oct/22, parece cada vez más plausible un crecimiento negativo en el 4º trimestre debido al aumento del coste de la vida que incide sobre la demanda, por los altos precios, crisis energética y las alzas de los tipos de interés**.

Esto lo podemos constatar con el mantenimiento de unos altos niveles de inflación subyacente que reflejan los efectos de 2ª ronda (p.e. España, 6,2% en oct/22) mientras los precios suben a un menor ritmo 7,3% (vs. 8,9% en sep/22) pero la actividad económica del 3Q se ralentiza a un +0,2% trimestral.

La prima de riesgo española a 10 años se situaba en los 104bps (-7), colocando la rentabilidad del bono español a 10 años en el 3,13% (-0,39), el italiano en el 4,16% (-0,56), el alemán en el 2,09% (-0,43) y el de USA en 4,01% (-0,21).

El Euribor a 12 meses cae con fuerza a 2,567% (-0,211), con el IBEX subiendo a los 7.916 (+371), el DAX a los 13.243 (+513) y el Dow Jones en 32.861 (+1.779).

El euro recuperaba la paridad pero a cierre semanal se cambiaba por 0,9965 USD, el brent perdía más de 1 dólar hasta los 94,22 USD el barril, el oro cedía 14 USD a los 1.648 USD por onza troy y el BitCoin con subidas a los 20.706 USD (+1.512 USD).

¡Suerte y feliz semana!

*Excluyendo el período de pandemia. Afectando a una menor producción industrial pero también una reducción del sector servicios, debido al aumento del coste de la vida y a la incertidumbre.

**Esta semana el ECB subía los tipos 75bps hasta el 2%, subidas que son dependientes de los datos.

domingo, 23 de octubre de 2022

El BoJ anuncia compras de bonos para reducir los tipos de los bonos e interviene en el mercado de divisas para evitar el descalabro del yen

Doble intervención del BoJ (Banco de Japón) tanto en el mercado de divisas, donde el yen subía por encima de 150 JPY por USD (máximos de 1990), como en el mercado de bonos donde destinaba 100B de JPY para reducir los tipos de los bonos a 10-20 años.

Esta es la 2ª intervención en menos de 1 mes para contener la debilidad de la divisa asiática, provocada por la ininterrumpida política expansiva del BoJ mientras la Fed sigue subiendo los tipos de interés para contener los precios.

|

| Going Godzilla mode |

El BoJ se reunirá esta semana el 27-28 donde se espera que actualice sus previsiones, aunque es improbable que suba tipos (actualmente en el -0,1%) o modifique su política de expansión quantitativa y control de tipos de interés.

La prima de riesgo española a 10 años cotiza en los 111bps (-5bps) mientras el bono español al mismo plazo está en el 3,52% (+0,02), el italiano en el 4,73% (-0,05), el alemán en 2,52% (+0,18) y el de USA en 4,22% (+0,20).

El Euribor a 12 meses sube a 2,778% (0,10), mientras el IBEX sube ligeramente a los 7.545 (+109), el DAX a los 12.730 (+457) y el Dow Jones a 31.082 puntos (+1.888).

El euro sube 1 figura a los 0,9862 USD, bajada de 5 USD en el Brent que cotiza en 93,60 USD por barril, bajada de 39 USD en el oro hasta los 1662 USD por onza troy y el BitCoin con bajadas semanales de 315 USD a los 19.194 USD.

¡Suerte y feliz semana!

domingo, 16 de octubre de 2022

El IMF proyecta altos precios y bajo crecimiento para el 2023 con el foco en la pérdida de poder adquisitivo de las familias y posibles turbulencias financieras

El IMF presentaba sus previsiones esta semana bajo el título "crisis del coste de la vida" por la fuerte subida de la inflación, inéditamente alta y persistente, ya que alcanzaría el pico a finales de este año pero se mantendría en el 6,5% el próximo y el menor crecimiento esperado* para 2023 de este siglo, con tan solo un 2,7%** (dos décimas menos que en jul/22) a nivel global.

Según el informe "lo peor está por llegar" en referencia a una crisis energética que podrían significar cortes de suministro e indican, "no es un shock transitorio", ya que se mantendrá en 2023. También las subidas de precios de los alimentos, junto a las persistentes presiones inflacionistas y el endurecimiento de las condiciones de tipos ponen en dificultades a las familias.

Por ello el IMF anima a aquellos países con capacidad financiera a proteger a las familias y los negocios. Como ves en la siguiente tabla, proyecta dos décimas menos de crecimiento para España que el Banco de España.

|

| El IMF prevé un entorno recesivo para 2023. Fuente: IMF |

Mientras la economía global se dirige a aguas turbulentas podría haber turbulencias financieras, por ello los inversores se protegen en los bonos americanos empujando el valor del USD.

La prima de riesgo española a 10 años bajaba a los 116bps (-5bps) colocando la rentabilidad del bono español a 10 años en el 3,50% (+0,10), el italiano en el 4,78% (+0.09), el alemán en el 2,34% (+0,15) y el de USA en el 4,02% (+0,13).

El Euribor a 12 meses sigue subiendo hasta 2,677% (+0,12), mientras el IBEX bajaba a los 7.382 (-64), el DAX a 12.437 (+164) y el Dow Jones a 29.634 (+338).

El euro se mantiene en 0,9721 USD, caídas de 7 USD en el Brent hasta 91,42 USD por barril; caídas de 50 USD del oro a los 1.650 USD por onza troy mientras el BitCoin cotiza en los 19.171 USD (-340 USD).

¡Suerte y feliz semana!

*Sin contar con la crisis financiera y la crisis COVID 19.

**Un crecimiento global tan bajo es para muchas economías una recesión.

domingo, 9 de octubre de 2022

Según banco de España ya vivimos y nos espera una significativa desaceleración económica que se acentuará en 2023

Esta semana conocíamos que tanto el sector servicios como las manufacturas se adentran en el ámbito recesivo por la incertidumbre de la demanda y los aumentos de costes en Sep/23 para España según PMI, mientras el Banco de España revisa sus previsiones a la baja para 2023.

El banco espera una "significativa desaceleración" durante el 2º semestre del año que mantendría el crecimiento de 2022 en el 4,5%, mientras la contención de la demanda, el aumento de la incertidumbre y el endurecimiento monetario se materializaría en 2023 llevando el crecimiento del PIB al 1,4%.

|

| Crecimiento previsto PIB España. Fuente: Banco de España |

Aunque la inflación de ha moderado al 9% en sep/22 (desde 10,5% en ago/22) el banco cree que se mantendrá esa senda por la disminución si se mantiene la reducción de los precios de la energía y los alimentos hasta el 8,7% a finales de año, para disminuir en 2023 hasta el 5,6% y remitir en 2024 al 1,9%.

Lógicamente esto entra en contradicción con la previsión de ingresos fiscales del 7,7% y contención del déficit al 3,9% con un crecimiento del 2,1% del PIB indicada en el borrador de presupuestos de 2023.

La prima de riesgo española a 10 años se situaba en los 121bps (+4bps) con la rentabilidad del bono español al mismo plazo en el 3,40% (+0,13), el italiano en el 4,69% (+0,19), el alemán en el 2,19% (+0,09) y el de USA en 3,88% (+0,05).

El Euribor a 12 meses se mantiene en 2,552% (-0,004), mientras el IBEX sube ligeramente a los 7.436 puntos (+70), el DAX a los 12.273 (+163) y el Dow Jones a los 29.296 (+371).

El euro se deja media figura a 0,9745 USD, fuerte subida del Brent ante el recorte de producción de la OPEP+ hasta +14 USD a 98,45 USD el barril, el oro con ascensos de +33 USD a los 1.701 USD la onza troy y el BitCoin con subidas también a los 19.511 USD (+227 USD).

¡Suerte y feliz semana!

domingo, 2 de octubre de 2022

El "Bank of England" sale al rescate de las pensiones y de la libra con más compras de bonos a largo plazo

|

| New pound. Source: Ben Jennings, The Guardian |

domingo, 25 de septiembre de 2022

La eurozona a las puertas de la recesión lleva al euro a mínimos de 20 años frente al USD

|

| El PMI baja a mínimos de 20 meses. Fuente: PMI |

domingo, 18 de septiembre de 2022

España en el TOP5 de la contención salarial europea con apenas un 2,1% de subida interanual en jun/22

Esta semana conocíamos que la subida salarial media en la eurozona, datos de jun/22, en términos interanuales se situaba en el 4%, mientras la inflación se mantenía en ese mismo mes en el 8,6% (YoY) aunque ahora los previos hayan crecido hasta el 9,1% (ago/22).

En España los salarios apenas habrían subido un 2,1%, situando a España en el TOP 5 de la contención salarial con los precios disparados, que en jun/22 se situaban en el 10,2% (YoY) aunque ahora están ya en el 10,5% (ago/22).

|

| Comparativa de subida de salarios interanual. Fuente: Eurostats. |

Además al no deflactarse los tipos impositivos del IRPF, si por ejemplo, si tu retención media es del 25%, la subida salarial neta sería del 1,5% (en vez del 2,1%). Al subir tu sueldo neto menos que los precios, esto significa una pérdida de poder adquisitivo del 9%, con mayor incidencia en las familias con menores recursos (al dedicar un mayor % de su renta al consumo).

La prima de riesgo española a 10 años se mantenía plana esta semana en los 115bps (=); mientras la rentabilidad exigida al bono español al mismo plazo subía a 2,90% (+0,05), el italiano en el 4,02% (+0,01), el alemán en el 1,75% (+0,06) y el de USA en el 3,45% (+0,14)*.

Nueva fuerte subida del Euribor a 12 meses hasta el 2,263% (+0,248), el IBEX a la baja a los 7.984 (-49), el DAX a los 12.741 (-347) y el Dow Jones a 30.822 (-1.229).

El euro plano en los 1,0015 USD, el brent se deja 1 USD a los 91,57 USD por barril, el oro con bajada de 51 USD a los 1684 USD por onza troy y el BitCoin en los 20.051 USD.

¡Suerte y feliz semana!

*Tras el dato de inflación del 8,3% en agosto/22, que anticipa una nueva subida de 75bps por parte de la Fed la próxima semana (20-21).

domingo, 11 de septiembre de 2022

El ECB pronostica un "downsize scenario" con crecimiento negativo, más subidas de tipos y altas subidas de precios

El ECB comenzó esta semana, en palabras de su presidenta Lagarde, continua el proceso de normalización de tipos de interés acorde a la elevada inflación en el eurozona del 9,1%, elevando el tipo de depósito* al 0,75%** , también han decidido que seguirán nuevas subidas hasta alcanzar el 2% de inflación en el medio plazo.

Respecto a las previsiones para 2023, un escenario deflacionista podría cambiar radicalmente la situación monetaria en el improbable caso de una bajada de los precios de las materias primas energéticas (gas, electricidad sobre todo).

|

| La inflación siempre acaba en el 2%. Fuente: ECB |

El ECB pronostica un año 2023 con bajo o incluso crecimiento negativo entre el +0,9% y el -0,9% (en el escenario recesivo donde se recrudece la guerra, siguen las tensiones geopolíticas, suben los precios energéticos y de los alimentos), mientras la inflación se mantiene entre el 5,5%-6,9% en la eurozona.

|

| Nuevas previsiones del ECB. Fuente: ECB |

Esta semana la prima de riesgo española a 10 años bajaba a los 115bps (-3bps) colocando la rentabilidad del bono español a 10 años en el 2,84% (+0,14), el italiano en el 4,01% (+0,19), el alemán en 1,69% (+0,17) y USA en 3,31% (+0,12).

El Euribor a 12 meses se mantiene al alza alcanzando el 2,015% (+0,121), el IBEX al alza hasta los 8.033 (+101), el DAX hasta los 13.088 (+38) y el Dow Jones en los 32.151 (`+832).

El euro recupera la paridad al situarse en los 1,0045 USD, el brent pierde 1 USD a los 92,42 USD por barril, el oro 5 USD arriba hasta los 1727 USD por onza troy y el BitCoin al alza en los 21.603 USD (+1817 USD).

¡Feliz semana!

*Es el que se usa de referencia en el mercado y que llevaba en cero o por debajo desde dic/2011

**En la decisión han considerado los efectos de la depreciación del euros sobre las subidas de precios, han aceptado sus errores sobre las previsiones de inflación y consideran que están luchando contra la inflación y que es su primer objetivo.

domingo, 4 de septiembre de 2022

Los mercados descuentan subidas de tipos del ECB hasta situarlo en el 1,75%-2,00% en feb/23

Esta semana el mercado asumía el cambio de discurso de la Fed, dispuesta a frenar las subidas de precios con su inflación en jul/22 en el 8,5%, mientras en la eurozona se alcanzaba un nuevo máximo histórico del 9,1% en los precios de agosto/22.

Las previsiones de los mercados se inclinan a una subida de 75bps en la reunión del próximo jueves 8 de septiembre del ECB, aunque hay un debate abierto en el consejo que podría dejarla en 50bps. Esto elevaría la tasa de interés al 0,50%-0,75% en la eurozona mientras las estimaciones indican que la inflación media superará el 10% en los próximos meses.

|

| Subidas implícitas de tipos de interés eurozona. Fuente: Bloomberg. |

Las estimaciones conceden subidas también de 50bps en oct/22, 50bps en dic/22 y 25bps en feb/23; donde precisaríamos más datos pero donde la tendencia parece remitir. Siendo esto así estaríamos con los tipos de interés en el entorno de 1,75%-2,00% de cara a la próxima primavera.

En España los precios subían un 10,4% en agosto-22 con una bajada de 4 décimas mientras la inflación subyacente crece de forma preocupante 3 décimas hasta el 6,4%.

Esta semana la prima de riesgo española a 10 años sigue casi congelada por el TPI del ECB en los 118bps (-2bps) colocando la rentabilidad del bono español a 10 años en el 2,70% (+0,12), el italiano en el 3,82% (+0,14), el alemán en el 1,52% (+0,14) y el de USA en 3,19% (+0,15).

El Euribor a 12 meses sigue al alza en 1,896% (+0,314), el IBEX a la baja en los 7.932 (-131), el DAX con ligeras subidas a 13.050 (+79) y el Dow Jones bajaba hasta 31.318 (-965).

El euro se mantiene bajo la paridad, plano esta semana, cambiándose por 0,9955 USD, mientras el brent caía 7 USD a los 93,28 USD por barril, el oro caía 38 USD a los 1.722 USD por onza troy y el BitCoin a la baja en 19.787 USD (-236 USD).

¡Suerte y feliz semana!

domingo, 28 de agosto de 2022

La Fed subirá los tipos de interés lo necesario para contraer la demanda y controlar el monstruo inflacionista en USA

Esta semana conocimos que la Fed va a tomar todas las subidas de tipos necesarias para reducir los precios (comparecencia en inglés) (act. en el 2,25%-2,50%) (inf. 8,5% en jul/22), de acuerdo a las declaraciones de su presidente Powell esta semana en Jackson Hole.

Después de las fuertes políticas expansivas aumentando la oferta de dinero del USD en un 40% en los últimos 3 años favorecidas por los bajos precios energéticos, la estabilidad del mercado laboral y la producción a costes bajos; la situación internacional ha cambiado.

|

| Powell con tono serio en Jackson Hole. Fuente: CNBC |

Powell ha compadecido reafirmado su determinación y la responsabilidad de la Fed en llevar la inflación por debajo del 2%* (con continuas referencias a Paul Volcker que bajó la inflación en los 80), asegurando que habrá un largo período de políticas monetarias restrictivas, llevará a empeorar el mercado de trabajo, junto a un período sostenido de crecimiento económico por debajo del potencial.

Mantendrá sus subidas de tipos hasta que el trabajo esté hecho y bajarán el ritmo de subidas de tipos (act. 75bps) cuando tengan señales de que la inflación está cediendo de forma sostenida.

En el último mes la prima de riesgo española a 10 años se situaba en los 120bps (+10), con la rentabilidad del bono español al mismo plazo en el 2,58% (+0,67)**, el italiano en el 3,68% (+0,68), el alemán en 1,38% (+0,67) y el de USA en 3,04% (+0,39).

El Euribor a 12 meses ascendía este mes al 1,482% (+0,56), caídas en el IBEX a los 8.063 (-93), el DAX a los 12.971 (-514) y el Dow Jones a los 32.283 (-562).

El euro se ha dejado 2 figuras y ha perdido la paridad al cambiarse a 0,9964 USD, en brent se deja 3 US da los 100,60 USD por barril, el oro -14 USD a los 1.760 USD por onza troy y el BitCoin cotiza con caídas en los 20.023 USD (-3.729 USD).

¡Suerte y feliz vuelta!

*En un claro esfuerzo por reducir las expectativas inflacionistas, otro de los drivers de las subidas de precios.

**Se aprecia el control de spreads del ECB a través de su programa TPI

domingo, 31 de julio de 2022

La recesión en USA desinfla el potencial endurecimiento monetario de la Fed

La economía de USA entra en recesión por primera vez desde feb-20 con una caída trimestral del -0,9% en el 2º trimestre en el PIB (en el el 1er trimestre cedía un -1,6%), aunque tiene mejores datos debido al aumento de las exportaciones y al mantenimiento del consumo en servicios (parcialmente compensado por menores ventas de bienes).

Los precios en USA mantienen una tendencia ascendente con un aumento del 9,1% en jun/21 (vs. 8,6 % may/22) (sobre el mismo mes del año anterior) sobre todo por la subida de los precios de la energía aunque también ha habido aumentos en los precios de la comida.

La Fed aumentaba esta semana los tipos de interés en 75bps para colocarlos en el rango del 2,25-2,50%, anticipando nuevas subidas a la vuelta en sep-22 de entre 50bps-75bps, dependiendo de los datos que ya están indicando un freno en la subida de tipos, para no aumentar aun más el escenario recesivo.

|

| La inflación sigue subiendo. Fuente: Hedgeye |

La eurozona mantiene un crecimiento trimestral en el 2T del 0,7% (pdf), aunque algunos países como Alemania, Portugal. Lituania y Letonia ya están en crecimiento 0 o negativo en el 2Q pero la inflación no cede.

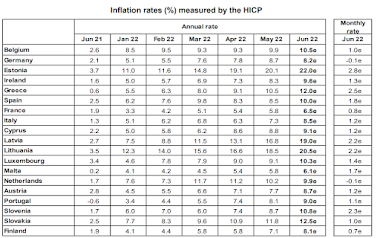

Los precios se mantienen al alza 3 décimas hasta el 8,9% en jul/22 con la inflación subyacente subiendo 5 décimas al 5,4%, tanto los precios energéticos como los alimentos siguen al alza según Eurostats.

|

| Inflación anual países eurozona jul/22. Fuente: Eurostats |

Esta semana la prima de riesgo española a 10 años bajaba a los 110bps (-12bps) con la rentabilidad del bono español en el mismo plazo en el 1,91% (-0,33), el italiano en 3% (-0,29), el alemán en el 0,81% (-0,21) y el de USA en el 2,65% (-0,10).

Fuerte bajada en el Euribor a 12 meses a 0,921% (-0,271), el IBEX subiendo a los 8.156 (+155), el DAX a 13.484 (+231) y el Dow Jones en 32.845 (+966).

El euro se mantiene plano a 1,0226 USD, el brent sube medio dólar a los 104 USD el barril, la onza troy de oro asciende +39 USD a los 1.764 USD y el BitCoin sube a los 23.732 USD (+1.110).

¡Suerte y felices vacaciones!

domingo, 24 de julio de 2022

El ECB afronta la normalización de tipos con +50bps y manteniendo la compra de activos (TPI)

Esta semana el ECB subía los tipos de financiación en el eurozona 50bps para colocar la facilidad de depósito en el 0%, con la intención de mantener las subidas en las próximas reuniones con la intención de comenzar a luchar con la inflación, que se encuentra en máximos históricos al 8,6% en la eurozona.

Por el momento mantendrá la reinversión de los vencimientos de activos con la flexibilidad necesaria para no tensionar la liquidez, además de manejar una nueva herramienta, llamada Transmision Protection Instrument (TPI).

El objetivo del TPI es mantener unificada la transmisión de la política monetaria a toda la eurozona contrarrestando el funcionamiento desordenado del mercado. Sin limitación de importe, de cualquier ámbito (público o privado) y de hasta 10 años de duración. Su activación dependerá del Governing Council.

|

| El ECB sube tipos de depósitos al 0% y refinanciación 0,50%. Fuente: ECB |

Esta semana la prima de riesgo española a 10 años subía a los 122bps (+7bps) con la rentabilidad del bono español a 10 años en el 2,24% (-0,03), el italiano en el 3,29% (-0,03), el alemán en 1,02% (+0,10) y el de USA en 2,75% (-0,17).

El euribor a 12 meses con nuevos ascensos tras la decisión del ECB al 1,20% (+0,15), el IBEX a los 8.051 puntos (+106), el DAX en los 13.253 (+489) y el Dow Jones hasta los 31.899 (+611).

El euro se apreciaba algo más de 1 figura al cotizar a 1,0213 USD, el brent subía +2 USD a los 103,61 USD, el oro +16 USD a los 1.725 USD por onza troy y el BitCoin en los 22.622 USD (+1.259).

¡Suerte y semana!

domingo, 17 de julio de 2022

La Fed podría subir hasta 100bps como respuesta a la inflación más alta en 40 años en USA

Los datos de inflación de USA marcaban esta semana un nuevo máximo de 40 años hasta el 9,1% en jun/22 (desde el 8,6% en may/22) debido a la presión de la energía y de los alimentos, que anticipa posibles levantamientos en países emergentes como el vivido esta semana en Sri Lanka.

La fortaleza del USD, que baraja una nueva subida de tipos de entre 75-100bps para el 27 de julio que actualmente está entre el 1,5%-1,75% (tras la subida de 75bps en jun/22). Esto aumenta la tensión sobre los precios de las commodities que cotizan en USD, añadiendo mayor presión a los bancos centrales con objetivos de inflación sobre los tipos de interés.

|

| Fortaleza en el USD. Fuente: Hedgeye |

La comisión europea lanzó esta semana una nueva rebaja de previsiones de crecimiento de la eurozona al 2,6% en 2022 y 1,4% en 2023; mientras los precios medios se esperan en el entorno del 7,6% en 2022 y en el 4% en 2023. Con el crecimiento por debajo y la inflación por encima de donde la proyectaba el ECB hace apenas 1 mes.

Esta semana la prima de riesgo española a 10 años ascendía a los 115bps (+9bps) con la rentabilidad del bono español a 10 años en 2,27% (-0,13), el italiano en el 3,26% (-0,01), el alemán en 1,12% (-0,22) y el de USA en 2,92% (-0,16).

El euribor a 12 meses con nuevos ascensos a 1,057% (+0,085), con bajadas en el IBEX a los 7.945 puntos (-155), el DAX a 12.864 (-151) y el Dow Jones a los 31.288 (-50).

El euro se dejaba una figura y se cambia por 1,0086 USD, el brent bajaba 6 USD hasta 101 USD el barril, el oro caía 34 USD hasta los 1.706 USD y el BitCoin con subidas a los 21.353 USD.

¡Suerte y feliz semana!

domingo, 10 de julio de 2022

Ajuste económico ochentero, vía depreciación, con el euro rozando ya la paridad con el dólar USA

Esta semana conocíamos que el superávit comercial alemán se transformaba en may-22 en un déficit de 1,03B de USD, por primera vez en 30 años, debido a los elevados costes del gas y la reducción de las ventas a China la potencia alemana compraba más fuera de lo que vendía.

Los hogares de la eurozona están aumentando su tasa de ahorro al 15% de su renta disponible en el 1Q22 para afrontar la incertidumbre económica, respecto al 14,1% del mismo período del año anterior). Unos ingresos que no dedican al consumo.

El euro se hundía esta semana frente al USD, a mínimos de 20 años hasta 1,0072 USD debido al aumento de los temores recesionistas, los datos comerciales y la consolidación de una mínima subida de 25bps en los tipos de interés de la eurozona por parte del ECB en su board meeting del 21-jul mientras la Fed espera llevar los tipos de interés al 3,25%-3,75% a cierre de año.

|

| Euro. Fuente: Hedeye |

A partir de este 1 de jul-22 el banco central dejaría de realizar compras netas positivas de deuda soberana, y solo realizará reinversiones de vencimientos con el programa APP en máximos históricos de 3.265 B de EUR.

Cada vez es más plausible que, al igual que en los 80 se realizaban devaluaciones, el ECB con la enorme presión de la deuda soberana y cortes de suministro de los países probará la depreciación del euro y asumirá la pérdida de capacidad adquisitiva ante la inflación, sin apenas mover ficha.

Esta semana la prima de riesgo española a 10 años se mantenía en los 106bps (+0,03) con la rentabilidad del bono español al mismo plazo en el 2,40% (+0,14), el italiano en 3,27% (+0,20), el alemán en 1,34% (+0,11) y el de USA en 3,08% (+0,20)..

El Euribor a 1 año sube +1bps a 0,972%, mientras el IBEX cae a los 8.100 (-76), el DAX sube a 13.015 (+202) y el Dow Jones hasta 31.338 (+241).

El euro se dejaba más de 3 figuras cerrando a 1,0187 USD, el brent bajaba 7 USD a 107,15 USD el barril, el oro caía 72 USD hasta 1.740 USD la onza troy y el BitCoin con subidas a 21.259 USD (+2.003).

RIP Shinzō Abe

¡Suerte y feliz semana!

domingo, 3 de julio de 2022

La inflación en la eurozona sube a máximos históricos en el 8,6% en jun/22

Esta semana conocimos abiertamente las perspectivas de recesión para 2023 por parte de varios miembros del ECB, condicionadas a un corte energético este invierno sin embargo es el vergonzoso dato de inflación de jun/22 para la eurozona del 8,6% (pdf) mientras el ECB mantiene los tipos de interés en el 0% desde marzo/2016 y sus previsiones de este mismo mes.

Es cierto que parte de la inflación que vivimos viene dada por la explosión de la demanda e impactos en la cadena de suministro, además de la guerra en Ucrania, pero no es menos cierto que el banco central europeo mantiene una expansión monetaria ininterrumpida desde hace más de una década.

Entre sus mecanismos de expansión monetaria está comprar deuda emitida por los países del euro, algo que resultó vital en la crisis de deuda de 2011 pero que actualmente sirve para financiar déficits y evitar que la deuda sea insostenible para países como España e Italia; ya que si recurrieran a mercado tendrían que pagar intereses significativamente más elevados.

El ECB se ha convertido en una institución que prefiere vigilar las primas de riesgo de los países a evitar que el euro pierda valor a pasos agigantados, sin preocuparle que el dinero ya no le llegue a los ciudadanos para hacer la compra o que se empobrezca los ahorros de los trabajadores (p.e. en España hasta el 10,2% o hasta el 22% en Estonia en jun/22).

|

| Inflación armonizada países del euro Jun/22. Fuente: Eurostats |

La inflación es un fenómeno monetario, el dinero vale menos porque se imprime demasiado dinero. La labor del banco central es ser independiente de los gobiernos y retener el valor del dinero, manteniendo la inflación dentro de su objetivo por debajo pero cerca del 2% (de acuerdo a los estatutos del ECB).

Esta semana la prima de riesgo española a 10 años se situaba en los 103bps (-7bps) con la rentabilidad del bono español al mismo plazo en el 2,26% (-0,27), el italiano en el 3,07% (-0,34), el alemán en el 1,23% (-0,20) y el de USA en 2,88% (-0,25).

El Euribor a 12 meses se mantiene elevado en el 0,961% (-0,014), el IBEX con caídas a los 8.176 (-68), el DAX a los 12.813 (-307) y el Dow Jones a los 31.097 (-403).

El euro se deja 1 figura hasta los 1,0429 USD, mientras el Brent se deja 1,5 USD a los 111,48 USD por barril, con el oro perdiendo -16 USD a los 1.812 USD por onza troy y el BitCoin con caídas a los 19.256 USD (-2119 USD).

¡Suerte y feliz semana!