El pasado 10 de marzo el ECB (Banco Central Europeo) bajaba los tipos al 0% para impulsar el crecimiento y que los precios dejen de caer. No van a hacer efecto tan rápido pero este viernes supimos que la inflación en marzo fue del -0,1% en la zona euro (pdf) (-1%, pdf en España).

Usualmente al anunciar tales medidas el euro debería haber perdido valor, sin embargo lo que ocurrió fue que ganó valor contra el USD hasta 1,12. Y las bolsas subían con fuerza con el anuncio y después perdían todo lo ganado. (¿¿El ECB comienza a perder credibilidad ante los mercados??)

El miércoles pasado, tras dos semanas de meter miedo a los mercados**, Janet Yellen, presidente de la Fed, anunciaba que las subidas de tipos en USA serían graduales, dependientes de los datos macroeconómicos, y que si sucedía una crisis financiera desempolvarían las famosas compras de activos (QE). ( ¿¿No tiene ni idea de qué puede pasar??)

|

| ¿Adicción de los mercados al dinero barato?. Fuente: Hedgeye |

Instantáneamente el USD se depreciaba a niveles de 1,14 frente al euro, dándole oxígeno a las economías emergentes, al subir el precio de las materias primas que son sus ingresos, y a las empresas de USA al mejorar su competitividad y resultados.

Sin embargo a los dos días, el petróleo vuelve a caer con fuerza, cuando debería estar subiendo aliviado; si el USD se da la vuelta crucemos los dedos...

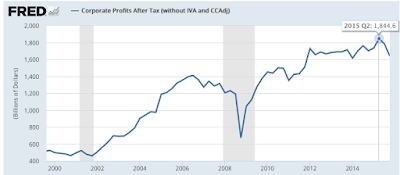

Desde

la Gran Recesión de 2008-2009 se han aplicado políticas monetarias

expansivas con leves resultados de crecimiento y parece que sus efectos

están agotándose***.

Y es que quizás los mercados han empezado a darse cuenta que, como en el cuento, los banqueros centrales están desnudos y ante una nueva crisis de crecimiento que venga de la mano de los países emergentes o Japón, de la ingente cantidad de dinero emitido... o quien sabe de donde, no tienen munición que pueda hacerle frente, se la han gastado toda hasta llegar al 0%****.

La prima de riesgo española a 10 años bajaba 4bps para situarse en los 130bps colocando el bono español a dicho plazo en el 1,43%, frente al 1,22% italiano y al 1,77% en USA (discurso de Yellen).

El IBEX35 se dejaba esta semana 187 puntos hasta los 8602 y el Dow Jones subía 277 puntos hasta los 17792.

El USD perdía 2 fuguras frente al euro para cerrar en 1,1389, el brent se dejaba 1,39 USD hasta los 38,64 por barril y el oro ganaba 1 USD por onza hasta los 1224,30.

¡Saludos y suerte!

*Junto con la adopción de una serie de medidas adicionales*, indicando que ya no habrá más medidas en el medio plazo.

**Diciendo a través de los miembros del FOMC (comité que decide sobre tipos de interés) que iban a subir tipos en USA.

***Cuando los tipos están en el 5% o el 6% todo el mundo quiere invertir su dinero para obtener rentabilidad, sin embargo cuando están en o cercanos al 0%, los ahorradores no tienen incentivos para depositar o prestar su dinero y asumir un riesgo por esa baja rentabilidad.

Por lo tanto no invierten su dinero en el proceso productivo, y esto hace que menores tipos de interés no produzcan un aumento de la producción, ni de demanda agregada. A esto, que es la ineficiencia de la política monetaria, se le llama trampa de liquidez.

(Vg. Con los tipos tan bajos los precios de los bonos son los más altos posible, en este contexto nadie quiere comprarlos ya que ante cualquier aumento de tipos sus precios caerían abruptamente).

****Sin que los gobiernos hayan realizado las políticas reformistas y fiscales necesarias.