La economía de USA entra en recesión por primera vez desde feb-20 con una caída trimestral del -0,9% en el 2º trimestre en el PIB (en el el 1er trimestre cedía un -1,6%), aunque tiene mejores datos debido al aumento de las exportaciones y al mantenimiento del consumo en servicios (parcialmente compensado por menores ventas de bienes).

Los precios en USA mantienen una tendencia ascendente con un aumento del 9,1% en jun/21 (vs. 8,6 % may/22) (sobre el mismo mes del año anterior) sobre todo por la subida de los precios de la energía aunque también ha habido aumentos en los precios de la comida.

La Fed aumentaba esta semana los tipos de interés en 75bps para colocarlos en el rango del 2,25-2,50%, anticipando nuevas subidas a la vuelta en sep-22 de entre 50bps-75bps, dependiendo de los datos que ya están indicando un freno en la subida de tipos, para no aumentar aun más el escenario recesivo.

|

| La inflación sigue subiendo. Fuente: Hedgeye |

La eurozona mantiene un crecimiento trimestral en el 2T del 0,7% (pdf), aunque algunos países como Alemania, Portugal. Lituania y Letonia ya están en crecimiento 0 o negativo en el 2Q pero la inflación no cede.

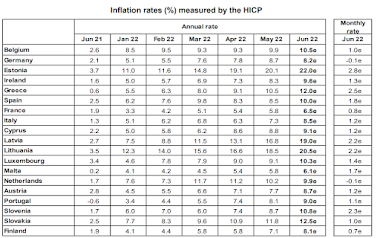

Los precios se mantienen al alza 3 décimas hasta el 8,9% en jul/22 con la inflación subyacente subiendo 5 décimas al 5,4%, tanto los precios energéticos como los alimentos siguen al alza según Eurostats.

|

| Inflación anual países eurozona jul/22. Fuente: Eurostats |

Esta semana la prima de riesgo española a 10 años bajaba a los 110bps (-12bps) con la rentabilidad del bono español en el mismo plazo en el 1,91% (-0,33), el italiano en 3% (-0,29), el alemán en el 0,81% (-0,21) y el de USA en el 2,65% (-0,10).

Fuerte bajada en el Euribor a 12 meses a 0,921% (-0,271), el IBEX subiendo a los 8.156 (+155), el DAX a 13.484 (+231) y el Dow Jones en 32.845 (+966).

El euro se mantiene plano a 1,0226 USD, el brent sube medio dólar a los 104 USD el barril, la onza troy de oro asciende +39 USD a los 1.764 USD y el BitCoin sube a los 23.732 USD (+1.110).

¡Suerte y felices vacaciones!